Η ΠΡΑΓΜΑΤΙΚΗ ΜΟΡΦΗ ΤΗΣ ΣΗΜΕΡΙΝΗΣ (ΠΑΓΚΟΣΜΙΑΣ) ΟΙΚΟΝΟΜΙΑΣ ΜΑΣ (ΜΕΡΟΣ 2)!

ΠΗΓΑΙΝΕ ΑΠΕΥΘΕΙΑΣ ΣΤΙΣ ΑΚΟΛΟΥΘΕΣ ΕΝΟΤΗΤΕΣ:

ΒΙΝΤΕΟ ΠΟΥ ΣΕ ΒΑΖΟΥΝ ΣΕ ΣΚΕΨΗ…

ΔΙΑΒΑΣΕ ΕΠΙΣΗΣ: Η ΠΡΑΓΜΑΤΙΚΗ ΜΟΡΦΗ ΤΗΣ ΣΗΜΕΡΙΝΗΣ (ΠΑΓΚΟΣΜΙΑΣ) ΟΙΚΟΝΟΜΙΑΣ ΜΑΣ (ΜΕΡΟΣ 1)!

ΔΙΑΒΑΣΕ ΕΠΙΣΗΣ: Η ΠΡΑΓΜΑΤΙΚΗ ΜΟΡΦΗ ΤΗΣ ΣΗΜΕΡΙΝΗΣ (ΠΑΓΚΟΣΜΙΑΣ) ΟΙΚΟΝΟΜΙΑΣ ΜΑΣ (ΜΕΡΟΣ 3)!

ΠΗΓΑΙΝΕ ΠΙΣΩ ΣΤΗΝ: "ΨΑΓΜΕΝΗ ΑΡΘΡΟΓΡΑΦΙΑ"

Μέρος 2ο: Χρυσός – Χρήμα / Νομίσματα – Κρυπτονομίσματα – Τράπεζες Και Χρηματιστήρια – Σκοτεινή Οικονομία

Το σημερινό οικονομικό μπάχαλο, το οποίο βιώνουμε, είναι στην ουσία δημιούργημα του χρηματοπιστωτικού τομέα (κυρίως των τραπεζών) και το πέτυχαν τούτο σπάζοντας τον λεγόμενο «κανόνα του χρυσού».

Οπότε τίθενται τα ερωτήματα:

Γιατί;

Τι ίσχυε μέχρι πρώτιστος και τι ήταν ο κανόνας του χρυσού;

Πως ήταν η οικονομία πριν, πως τώρα και προς τα πού βαδίζουμε;

Πως και γιατί μεταπηδάμε από μία πραγματική οικονομία σε μία εικονική και πλασματική οικονομία;

Και εν τέλει, ποιος επωφελείται από όλα αυτά;

Στο ερώτημα, «Γιατί», η απάντηση έχει ως εξής:

Ο κανόνας του χρυσού ωφελεί την πραγματική οικονομία, ενώ ζημιώνει το χρηματοπιστωτικό (δηλαδή, «πνίγει» το κερδοσκοπικό τέρας). Πέρα του γεγονότος ότι μπορούνε να πουλάνε τα δάνεια σου στο χρηματιστήριο πχ. Wall Street.

Πριν συνεχίσουμε ας δούμε 3 διαφωτιστικά γνωμικά:

«Με εξαίρεση εκείνες τις εποχές, στις οποίες ίσχυε ο κανόνας του χρυσού, έχουν χρησιμοποιήσει πρακτικά όλες οι κυβερνήσεις στην Ιστορία το αποκλειστικό δικαίωμα τους να εκδίδουν χρήματα, για να λεηλατήσουν και να εξαπατήσουν τους Πολίτες-υπηκόους τους» (F.A. von Hayek).

«Χωρίς την ύπαρξη του κανόνα του χρυσού, δεν υπάρχει καμία δυνατότητα προστασίας των αποταμιεύσεων από τον περιορισμό της αγοραστικής τους αξίας, σαν αποτέλεσμα του υπερπληθωρισμού» (A.Greenspan – το 1966).

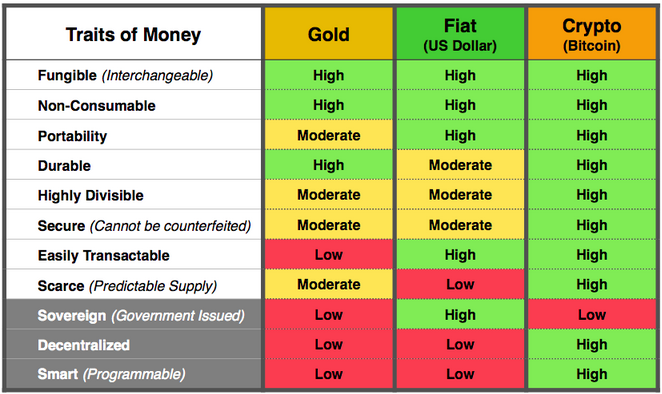

«Ο χρυσός είναι χρήμα και τίποτα άλλο….Ο χρυσός είναι το πραγματικά μοναδικό χρήμα – με εξαίρεση το ασήμι» (J.P. Morgan).

Στο θέμα μας τώρα… ας ρίξουμε μία σύντομη ματιά στο πως μεταπηδήσαμε από μία πραγματική οικονομία σε μία πλασματική και τι πράγματι παίζεται.

Από τη χρονική στιγμή που οι ανθρώπινες κοινωνίες ξέφυγαν από την απλή ανταλλαγή προϊόντων, άρχισαν να δημιουργούν μια δομημένη μορφή συναλλαγής… το κύριο «νόμισμα» συναλλαγών, το μέτρο που στάθμιζε τα πάντα, ήταν ο χρυσός (μαζί με κάποια «δευτερεύον» μέταλλά όπως το ασήμι).

Αν μία κυβέρνηση (πχ. πόλη-κράτος) ήθελε να δημιουργήσει πληθωριστικές τάσεις, όπως στου να μειώσει την αξία του νομίσματος της, τότε ή νόθευε την ποιότητα του χρυσού ή έθετε σε κυκλοφορία επιπρόσθετα νομίσματα μικρότερης αξίας, σε σχέση με το χρυσό, όπως ασημένια ή χάλκινα… δημιουργώντας παράλληλα μία νομισματική αντιστοιχία μεταξύ των νομισμάτων.

Παρόλο ταύτα υπήρχαν όρια κατά πόσο μπορούσαν να «παίξουν» με κάτι τέτοιο μιας και παράμετροι, όπως οι παρακάτω, έθεταν μίας μορφής «δικλίδες ασφαλείας» προς όποιες πληθωριστικές επιδιώξεις:

Η ποσότητα του χρυσού που μπορούσε να εξορυχθεί από ένα χρυσορυχείο

Η ποιότητα του χρυσού

Η διαθέσιμη ποσότητα

Η γεωγραφική τοποθεσία του χρυσορυχείου (πχ. αν βρισκόταν κοντά σε εχθρικά σύνορα, η εξόρυξη διακόπτονταν κατά διαστήματα λόγω πολεμικών συρράξεων κτλ.)

Μέχρι και πριν μερικές δεκαετίες (έως το 1970) ο προαναφερθείς «κανόνας του χρυσού» ήταν αυτός που καθόριζε και την παγκόσμια νομισματική πολιτική.

Με άλλα λόγια, ο «κανόνας του χρυσού» ήταν η 100% πλήρη αντιστοιχία των νομισμάτων που κυκλοφορούσαν με μία ορισμένη-προκαθορισμένη ποσότητα χρυσού, την οποία όφειλε να διατηρεί στα θησαυροφυλάκια του ο «οργανισμός» που «έκοβε» τα νομίσματα προς κυκλοφορία.

Με πιο απλά λόγια: στο σύστημα «του χρυσού», το δολάριο ή οποιοδήποτε άλλο νόμισμα εφάρμοζε τον κανόνα του χρυσού, το νόμισμα είχε τη μορφή ενός τίτλου ιδιοκτησίας, ο οποίος εξασφάλιζε στον κάτοχο το δικαίωμα ανταλλαγής του νομίσματος με την αντίστοιχη ποσότητα του χρυσού (κάτι το οποίο αναγραφόταν και στα νομίσματα-χαρτονομίσματα πάνω). Αναλόγως, του πόσο χρήμα θα «έκοβε» η κάθε χώρα και θα διέθετε προς κυκλοφορία, εξαρτιότανε άμεσα με τα αποθέματα χρυσού που διέθετε στα θησαυροφυλάκια της (όπως αντιλαμβάνεσαι, το χρηματοπιστωτικό σύστημα όφειλε να ακολουθήσει συγκεκριμένους κανόνες).

Τι σημαίνει αυτό; Πως απλοί πολίτες, ανάλογα με την ποσότητα των χαρτονομισμάτων που είχαν στην κατοχή τους, μπορούσαν ανά πάσα στιγμή να τα εξαργυρώσουν με την αντίστοιχη ποσότητα σε χρυσό… και οι εκάστοτε τράπεζες όφειλαν να έχουν τις αντίστοιχες ποσότητες χρυσού προς άμεση διάθεση. Κοινός: υπήρχαν «δικλείδες ασφαλείας» υπέρ των απλών πολιτών και το οικονομικό σύστημα είχε προκαθορισμένα όρια, μέσα στα οποία όφειλε να κινηθεί.

Όμως, το 1971, ο πρόεδρος της Αμερικής, Νίξον, μονομερώς κατάργησε τον «κανόνα του χρυσού» (γνωστού και ως Bretton-Woods) και στην ουσία παρέδωσε στις τράπεζες, και στις πολυεθνικές, τα ινία της παγκόσμιας οικονομίας.

Συνομωσία;

Λυπούμαστε αγαπητέ αναγνώστη/αναγνώστρια, αλλά δυστυχώς δεν είναι αποκύημα της φαντασίας μας. Επίσης, σε τέτοιες περιπτώσεις και για να πιάσεις το βάθος, καλά θα κάνεις να μελετάς και να συμβουλεύεσαι την ιστορία.

Για παράδειγμα:

Το έτος 2000 υπήρχαν ακόμα 7 κράτη που δεν είχαν Κεντρική Τράπεζα. Αυτά τα κράτη ήταν το Αφγανιστάν, το Ιράκ, το Σουδάν, η Λιβύη, η Συρία, η Κούβα, και η Βόρεια Κορέα.

Εν έτη 2018, από τα παραπάνω 7 κράτη, μόνο η Βόρεια Κορέα παραμένει «ανεξάρτητη» κάτω από το ζυγό μιας στυγνής δικτατορίας…. Ενώ η Συρία βρίσκεται σε μία ενδιάμεση κατάσταση λόγου εμφυλίου. Οι άλλες 5 χώρες, έχουν πλέον αποκτήσει τις «δικές τους» Κεντρικές Τράπεζες αφού πρώτα «γίνανε» σμπαράλια με τον ένα ή τον άλλο τρόπο.

Πάμε πάλι πίσω στον «κανόνα του χρυσού»…

Όταν το 1971 σπάσανε τον κανόνα, τον αντικατέστησαν με ένα (μακρύ) «αλγόριθμο» του οποίου τις παραμέτρους μπορούσαν να αλλοιώσουν κατά το δοκούν… συνεπώς, οι τράπεζες μπορούσαν πλέον, και αυτό έπραξαν, να κάνουν τα εξής:

Α) να αυξομειώσουν την ισχύ ενός νομίσματος

Β) να κόβουν πλέον χρήματα σχεδόν ανενόχλητες

Γ) να μοχλεύουν τα οικονομικά στοιχεία κατά το δοκούν

Δ) αντικατέστησαν τα χαρτονομίσματα-αξιόγραφα (λόγω της αναγραφής που είχαν πάνω τους με την αντίστοιχη ποσότητα χρυσού) με χαρτονομίσματα μηδενικής αξίας

Ε) να δανείζουν χρήματα πολύ πέρα των αποθεμάτων τους οπότε: 1) αν δεν αποπλήρωνες το δάνειο σου δήμευαν την περιουσία (άρα, απλώσανε τα χέρια τους στην περιουσία σου) και 2) βγάζανε τρελά κέρδη από τους τόκους και τα επιτόκια του χρήματος που δανείζανε.

Σε αυτό το σημείο μπαίνουν δύο ερωτήματα: γιατί και πως κάμψανε τις αρχικές αντιστάσεις;

Όσον αφορά το δεύτερο σκέλος, οι τράπεζες προτείνανε (δεν αναφερόμαστε στις ελληνικές σαπακοτράπεζες) πως αν παραγινότανε το κακό με τις πληθωριστικές τάσεις, θα μπορούσαν να επανακαθορίσουν την τιμή του χρυσού (μέσω του «χρηματιστηρίου» του χρυσού) και συνεπώς θα ήταν σε θέση να επαναφέρουν την ισορροπία (αυτό βέβαια στη θεωρία). Όποιος βέβαια έχει έστω και μία στοιχειώδη γνώση πάνω στα οικονομικά-χρηματιστηριακά γνωρίζει πως κάτι τέτοιο δεν γίνεται έτσι απλά και όμως, τούτη τη δικαιολογία προβάλανε και… έγινε αποδεκτή από το (εξαγορασμένο) πολιτικό σύστημα.

Επίσης, από το 1971 και έπειτα, κυκλοφόρησαν νέα χαρτονομίσματα, αντικαθιστώντας τα παλαιά, όπου όμως στα νέα χαρτονομίσματα ΔΕΝ αναγραφότανε πλέον πως αντιστοιχούσανε με την αντίστοιχη (ισόποση) ποσότητα χρυσού!

Όσον αφορά το γιατί: διότι ο κανόνας του χρυσού δημιουργούσε μεγάλα προβλήματα στο χρηματοπιστωτικό τομέα (δηλαδή, στους τοκογλύφους) οι οποίοι δεν μπορούσαν να κερδοσκοπήσουν ανενόχλητοι εις βάρος των υπολοίπων… με το να εκδίδουν από το «πουθενά» χαρτονομίσματα.

Ώστε να καταλάβεις καλύτερα την παραλογία του οικονομικού συστήματος δες το ακόλουθο (απλοϊκό) παράδειγμα:

Ας πούμε ότι πηγαίνεις στην τράπεζα και δανείζεσαι 1,000,000 ευρώ. Αλλά έχεις, ας πούμε, και 10,000 ευρώ τόκους (συν κάτι επιτόκια… δηλαδή, δανείζεται μία τράπεζα με 1 ή 2% χρήμα και σου ρίχνει άλλο ένα επιπρόσθετο 4-6% στο κεφάλι. Άρα, έχεις 2 επίπεδα εξτρά χρέους καθώς δανείζεσαι: τόκοι συν επιτόκια). Συνεπώς, «τυπώνουν» το 1 εκατομμύριο και σου το δίνουν. Φαντάσου το τώρα αυτό να συνέβαινε σε παγκόσμιο επίπεδο (κάτι το οποίο βέβαια συμβαίνει).

Ερώτηση: οι 10,000 τόκοι (συν κάτι επιτόκια), το χρήμα αυτό, από πού θα βρεθεί μιας και δεν υπάρχει αλλά και ούτε έχει «τυπωθεί» ποτέ;

Απλούστατα ΔΕΝ υπάρχει! Με άλλα λόγια το σημερινό οικονομικό σύστημα είναι καταδικασμένο από τη δομή του κιόλας. Του να εγείρουν αυτό το ερώτημα, και να σύρουν, οι άνθρωποι, παγκόσμια τις τράπεζες στα δικαστήρια, δεν πρόκειται να συμβεί στην πράξη… σε αυτό ακριβώς το σημείο πατάνε οι τράπεζες και συνεχίζουν να δανείζουν.

Επίσης, ένας άλλος τρόπος που θα μπορούσε να γκρεμίσει ολόκληρο το τραπεζικό σύστημα, εν ριπή οφθαλμού, είναι να ζητήσουν όλοι οι καταθέτες τα χρήματα τους ταυτόχρονα. Και τούτο είναι σχεδόν πρακτικά αδύνατο να συμβεί.

Όμως, ώστε να εξαλείψουν ακόμη και αυτή την αμυδρή πιθανότητα σπρώχνουν πλέον τον κόσμο στην ηλεκτρονική μορφή της οικονομίας (online banking). Ολόκληρο το ηλεκτρονικό οικονομικό σύστημα δεν είναι τίποτε άλλο από νούμερα σε μία οθόνη σε έναν υπολογιστή, απόλυτα ελεγχόμενο, και η αντιστοιχία του (ηλεκτρονικού) χρήματος σου με οποιασδήποτε (φύση) μετάλλου που έχει αξία… πλέον, εξανεμίζεται (θα επανέρθουμε σε αυτό καθώς θα μιλήσουμε για τα Κρυπτονομίσματα).

Το άλλο πράγμα που συνέβη ήταν να επιτρέψουν στις πολυεθνικές να δανείζονται χρήματα δίχως όρια… επιτρέποντας τες να ακολουθούν πλέον μία άκρως επιθετική οικονομική στρατηγική. Παρόλο που οι πολυεθνικές είναι χρεωμένες μέχρι τα μπούνια, παρόλο που δεν πληρώνουν τους φόρους που πληρώνουν οι υπόλοιποι κτλ… λογιστικά, παρουσιάζονται ως κερδοφόρες.

Σημείωση: Αν μία εταιρία τύχει να έχει λογιστικό θέμα στα οικονομικά στοιχεία της, με διάφορες χρηματιστηριακές μοχλεύσεις, ανεβάζουν την αξία της μετοχής της… άρα, στα χαρτιά θα αποκτήσει οικονομική δύναμη (σε περίπτωση που πουλούσε τις μετοχές της… θυμάσαι περί «καλού χρέους» που σου μιλήσαμε στο πρώτο μέρος;) και αυτό με τη σειρά του, δίνει στην εταιρία άμεση πρόσβαση σε περισσότερα δάνεια μιας και θα έχει δημιουργήσει «καλό προφίλ»...

Όλα τα παραπάνω, μαζί με την κερδοφορία που παρουσιάζουν στα λογιστικά τους, έδωσαν στις πολυεθνικές τη δύναμη:

α) να εξαγοράζουν τις εκκολαπτόμενες εταιρίες (start-ups) και πιθανούς μελλοντικούς ανταγωνιστές τους

β) να εξαγοράζουν το πολιτικό σύστημα οποιασδήποτε χώρας (αν διαφωνείς… παιδί μου, ζεις πίσω από το φεγγάρι)

γ) και να ορίζουν όλες τις νομοθεσίες προς όφελος τους και μέσω νομοθετικών ρυθμίσεων να καταπνίγουν τις μικρές εταιρίες.

Και σαν να μην έφταναν όλα αυτά, οι τράπεζες μαζί με τις πολυεθνικές, χρησιμοποιώντας το εκάστοτε πολιτικό σύστημα, μπορούν να ελέγξουν τις καταθέσεις των πολιτών και των (μικρότερων) ανταγωνιστών τους… πως;

α) μέσω Bail-in (κούρεμα καταθέσεων)

β) capital control

γ) στου να δημιουργούν νέους νόμους τους οποίους μόνο αυτοί να μπορούν να αντέξουν οικονομικά και να ανταπεξέλθουν. Τι σημαίνει αυτό; Πως αν μία ΜΜ-επιχείρηση καταφέρει να παραμείνει (πραγματικά) κερδοφόρα… μέσω των διάφορων, και «νέων», νομοθετικών ρυθμίσεων να την κωλύσουν στον τοίχο (αυτό το σημείο έχει πιο πολύ να κάνει με τον εταιρικό κόσμο… αν δεν το πιάνεις μην σε αγχώνει, είναι πιο εξειδικευμένο κομμάτι).

δ) οι πολλοί πλούσιοι και οι πολυεθνικές, σε συνεργασία μαζί με τις τράπεζες, να δημιουργούν μίας μορφής παραοικονομίας μέσω τριγωνικών συναλλαγών (βλέπε offshore εταιρίες). Και αυτό αποτελεί ένα τέλειο παράδειγμα όσον αφορά το γεγονός πως έχουν: το πολιτικό – το οικονομικό – και το νομοθετικό σύστημα να δουλεύει μόνο υπέρ τους.

ε) στους «μεγάλους παίχτες» ισχύουν άλλοι φόροι… αντιθέτως, εσένα και τις λοιπές επιχειρήσεις τις περιορίζουν με φόρους.

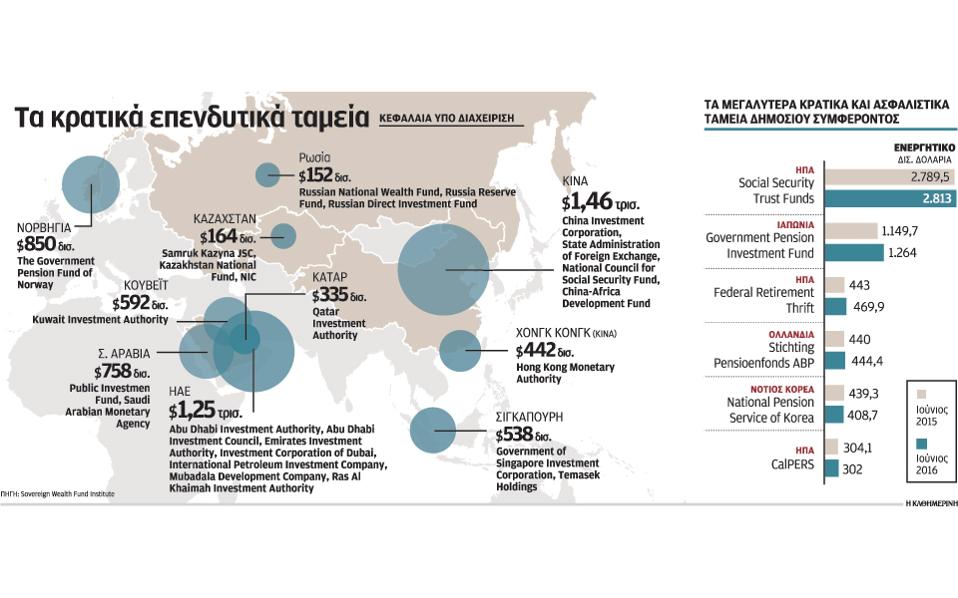

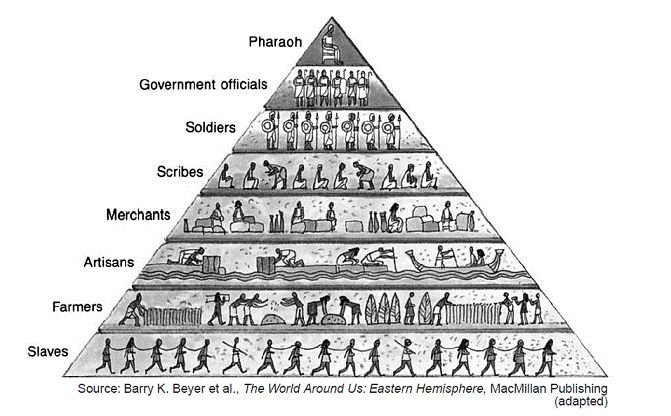

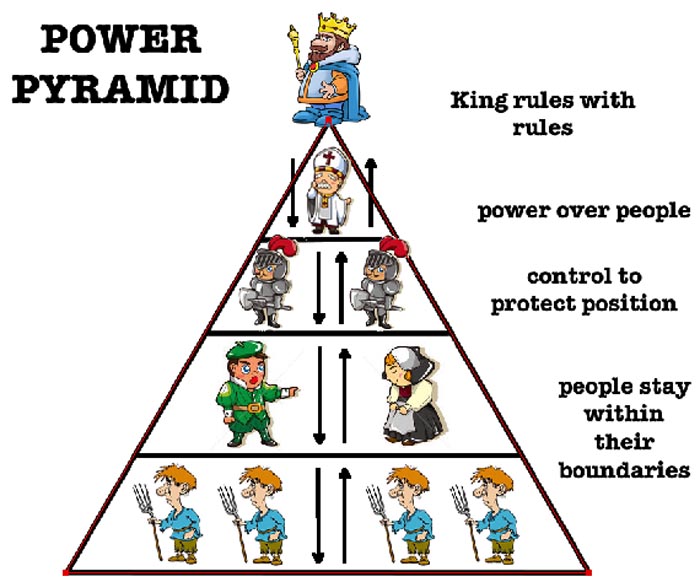

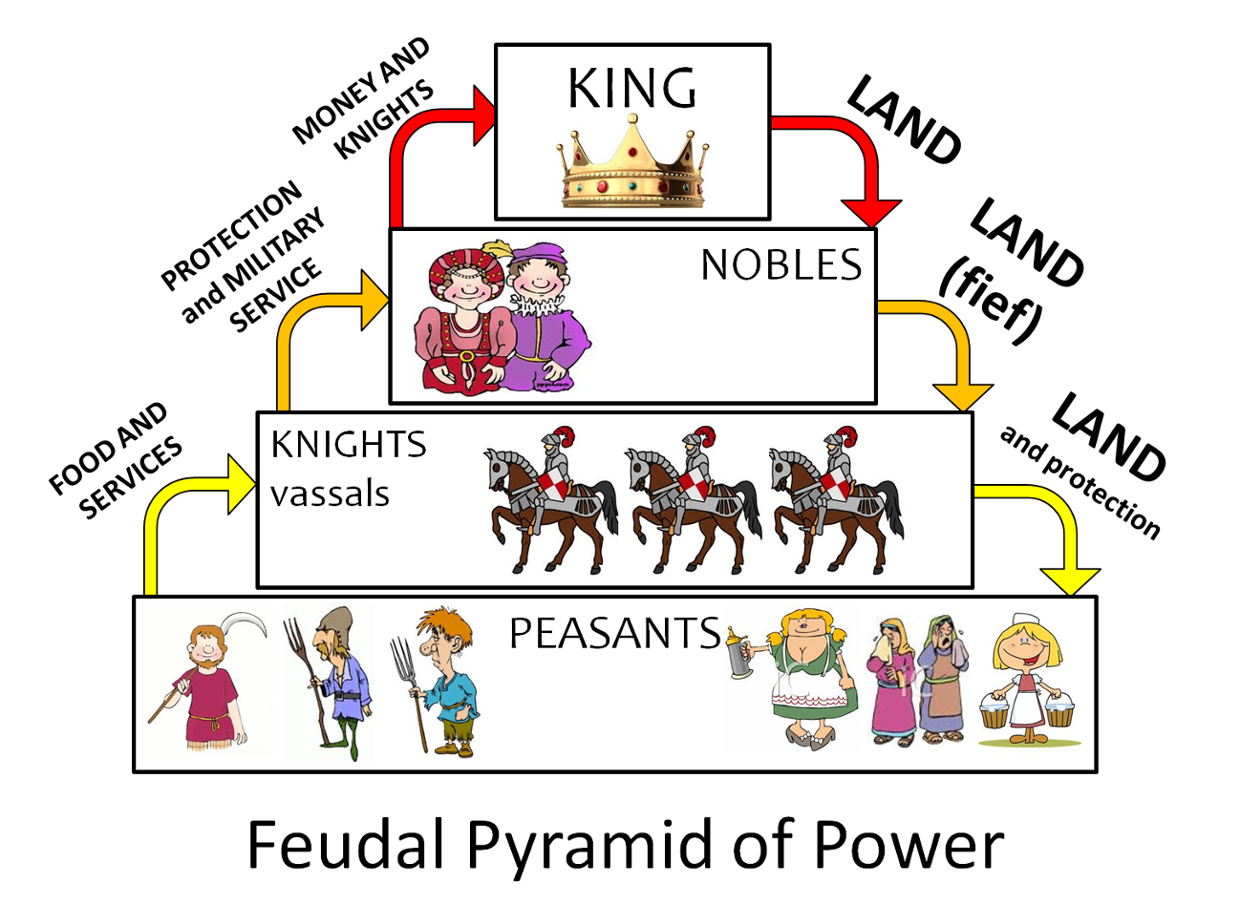

Πυραμίδες Δύναμης και η Οικονομική Πυραμίδα

Εν ολίγοις, οι πυραμίδες δύναμης μας δείχνουν πως σε οποιοδήποτε σύστημα (πολιτικό, στρατιωτικό, οικονομικό κτλ.) τα πάντα ομοιάζουν με μια πυραμίδα όπου στην κορυφή υπάρχει μία ολιγομελής ομάδα ανθρώπων που ελέγχουν και εξουσιάζουν τους υπόλοιπους (και η ισχύ αυτής της ιδέας έχει αποδεχτεί περίτρανα ιστορικά).

Άρα, για να «δουλέψει» αυτή η πυραμίδα απαιτείται μεγάλη βάση (δηλαδή, το πόπολο).

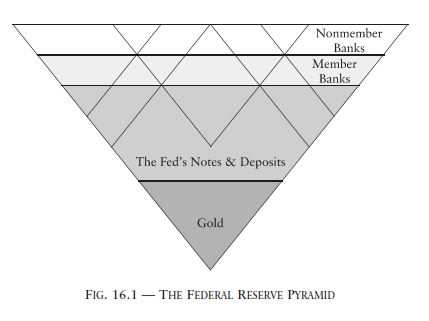

Σε αντίθεση με την «κλασσική» πυραμίδα δύναμης, στα οικονομικά θέματα ισχύει η «Ανάστροφη Πυραμίδα».

Άρα, για να λειτουργήσει η οικονομική πυραμίδα, σε αντίθεση με τις πυραμίδες δύναμης, απαιτείται μία μικρή βάση… εξ ου και η ανάστροφη μορφή της πυραμίδας.

Τι μας δείχνει λοιπόν αυτή η ανάστροφη πυραμίδα;

Ότι στη «βάση της» υπάρχει μία περιορισμένη ποσότητα χρυσού.

Η Κεντρική τράπεζα όμως εκδίδει προς τις τράπεζες χρήματα τα οποία, σε ποσότητα, ξεπερνούν τα αποθέματα χρυσού (συν τόκο και επιτόκιο = Χ).

Στη συνέχεια οι συστημικές τράπεζες δανείζουν προς τον κόσμο, ή άλλους οργανισμούς, χρήματα συν τον επιπρόσθετο τόκο και επιτόκιο (άρα Χ + Ψ). Το χάσμα μεταξύ του διαθέσιμου χρυσού και του χρήματος σε κυκλοφορία έχει πάρει πλέον τεράστιες διαστάσεις.

Και, όπως προαναφέραμε, είναι ανάστροφη αυτή η πυραμίδα διότι ο διαθέσιμος χρυσός σε σχέση με τα «νομίσματα» που κυκλοφορούν, είναι δυσανάλογα μικρός.

Πρόσθεσε σε αυτά και κάτι «αλχημείες» του στυλ «ποσοτική χαλάρωση» και αυτό το χάσμα πλέον έχει ξεφύγει από κάθε λογικά όρια.

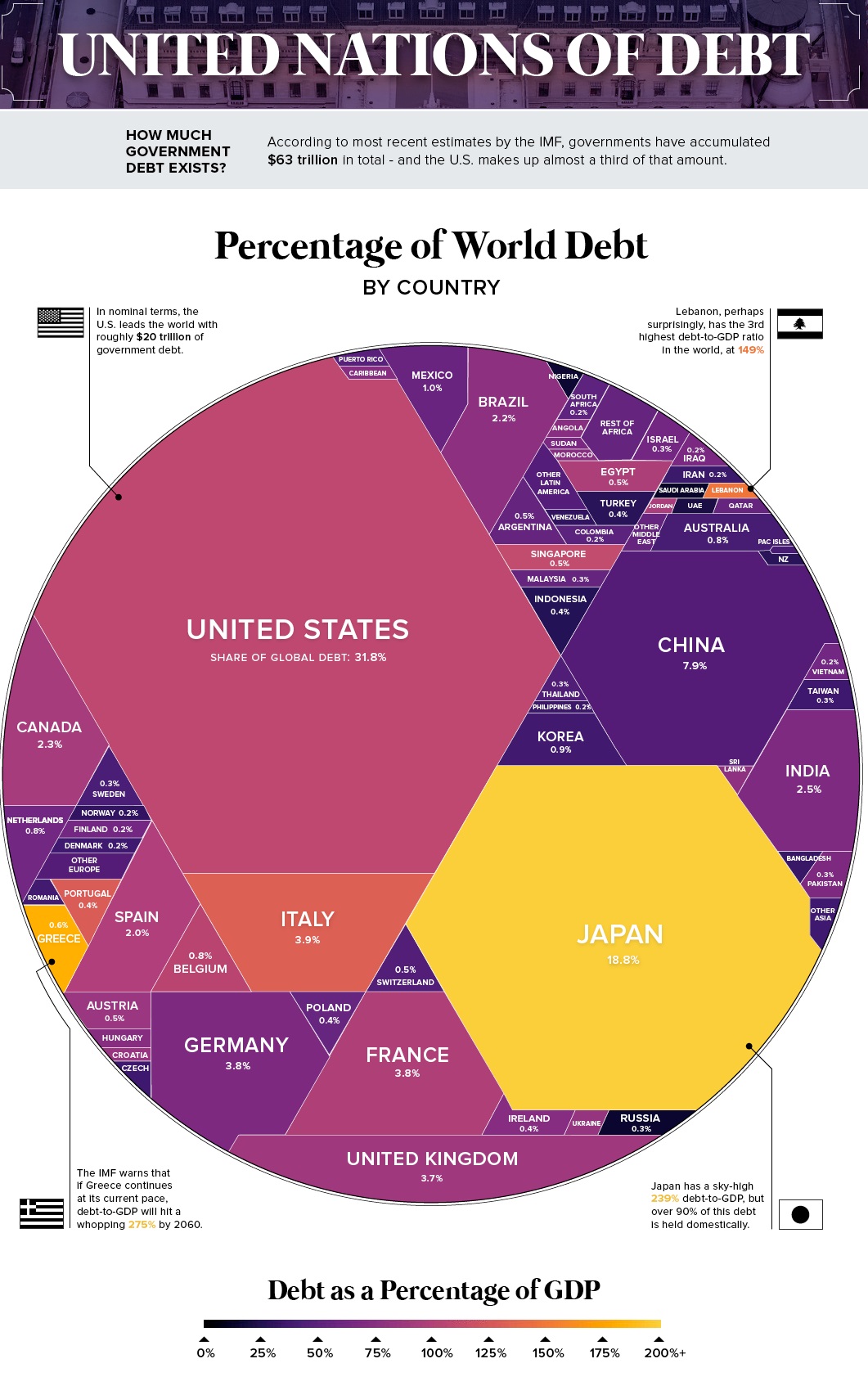

Με βάση το “Bloomberg” το παγκόσμιο χρέος πλέον ξεπερνάει τα 233 τρισεκατομμύρια και βάση του “businessinsider”, το 31,8 το χρωστάει η Αμερική («φοβερή» η οικονομία της, έτσι;) !!!

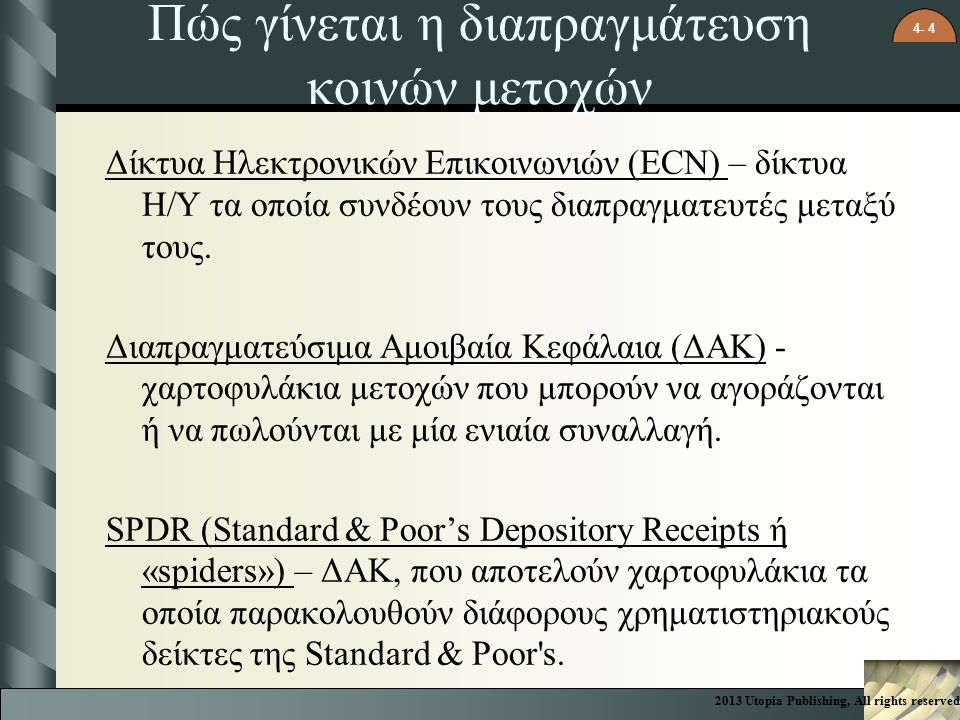

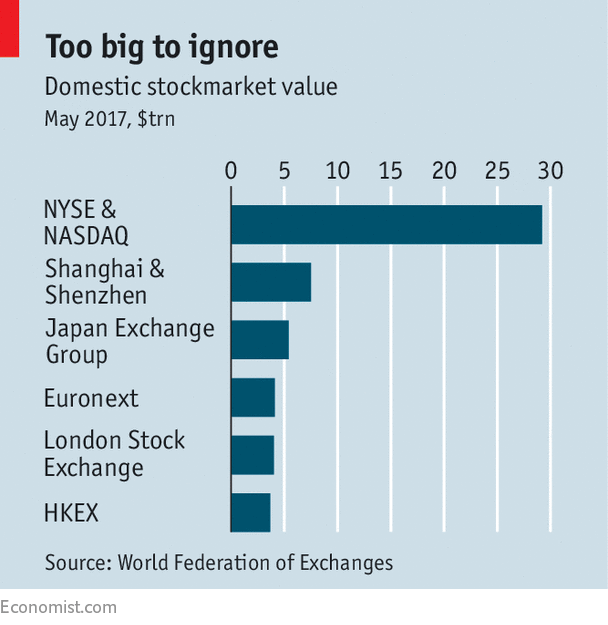

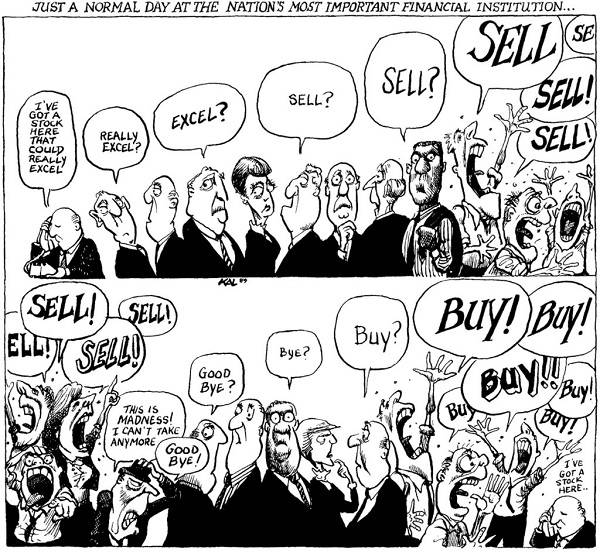

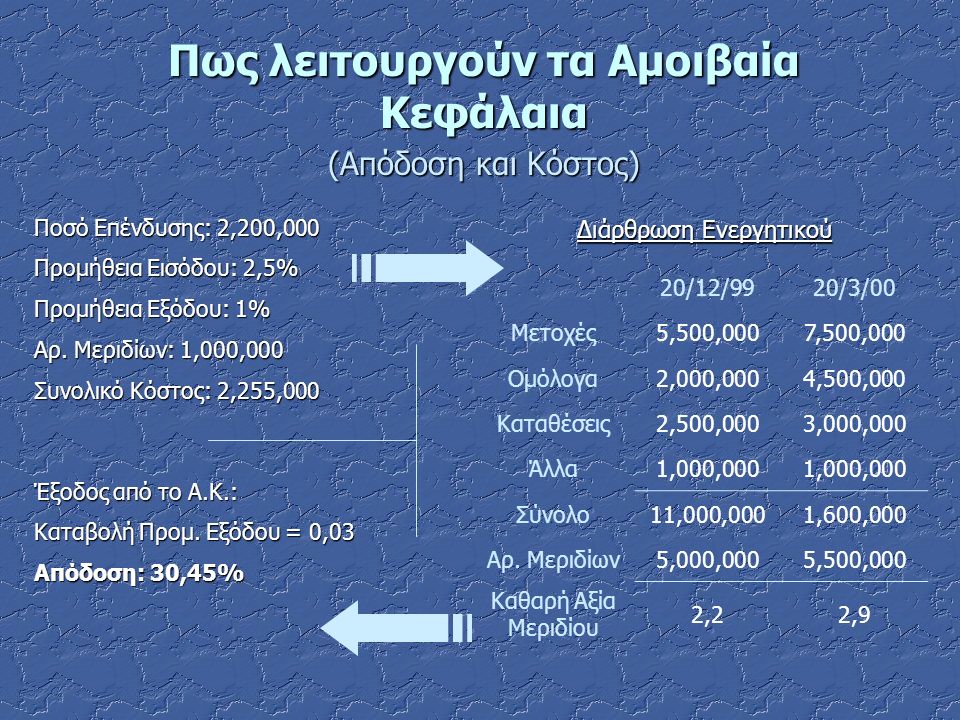

ΧΡΗΜΑΤΙΣΤΗΡΙΑ

Πριν ξεκινήσουμε θα πρέπει να κρατήσεις τρία πράγματα στο μυαλό σου όσον αφορά τα χρηματιστήρια.

Το πρώτο είναι ότι τα πάντα στηρίζονται στην πληροφορία.

Αν αναρωτηθείς σε αυτό το σημείο «με το θέμα της εμπιστοσύνης τι γίνεται;» θα σου το θέσουμε ωμά: «κανείς δεν εμπιστεύεται ούτε τον κώλο του στις χρηματιστηριακές συναλλαγές».

Το δεύτερο σημείο είναι πως τα χρηματιστήρια χαλιναγωγούνται «νόμιμα» και ασύστολα. Για παράδειγμα, είναι δύο εταιρίες που θέλουν να αυξήσουν τις μετοχές τους. Πρώτα, διαδίδουν «διάφορα» νέα που θα έχουν ως αντίκτυπο να πέσουν οι μετοχές τους. Ύστερα, κλείνουν μία συμφέρουσα συμφωνία «από το πουθενά» και οι μετοχές τους εκτινάσσονται στα ύψη… μία συμφωνία την οποία την «δουλεύανε για μήνες».

Τρίτον, το χρηματιστήριο είναι μία νόμιμη μορφή τζόγου και απάτης. Γιατί τζόγου και γιατί απάτης;

Όσον αφορά το δεύτερο σκέλος θα σου απαντήσουμε με ένα παράδειγμα: όταν το χρηματιστήριο των Αθηνών ήταν στα φόρτε του, γνωρίζεις ότι πουλιότανε μετοχές από εταιρίες που δεν υπήρχανε πλέον; Μα πως… (ίσως αναρωτηθείς); Και όμως συνέβαινε…

Όσον αφορά το πρώτο σκέλος: όταν τζογάρεις κατά βάση τι κάνεις; Ρίχνεις τα χρήματα σου πάνω σε κάτι και προσδοκάς πως σε κάποια μελλοντική χρονική στιγμή θα πολλαπλασιάσεις τα χρήματα σου. Αυτό ακριβώς κάνει κανείς παίζοντας με το χρηματιστήριο… τζογάρει!

Ας δούμε τώρα πως δουλεύουν τα χρηματιστήρια στις διάφορες αποχρώσεις τους και ας πάρουμε, για αρχή, την περίπτωση του χρυσού.

Χρυσός:

Την αγορά του χρυσού «ελέγχουν» οι μεγαλύτερες τράπεζες στον κόσμο, οι λεγόμενες «Βullion Banks». Οι τράπεζες αυτές λειτουργούν ως μεσάζοντες μεταξύ των εκδοτών του χρήματος (των Κεντρικών Τραπεζών) και της αγοράς του χρυσού, η οποία κατά βάση λειτουργεί στο Λονδίνο στο London Bullion Market (LBM). Το LBM είναι μια OTC (Over The Counter) αγορά, δηλαδή εξωχρηματιστηριακή, όπου οι συναλλαγές διεκπεραιώνονται ανάμεσα σε 2 μέρη χωρίς πολλές διατυπώσεις. Είναι μια σκοτεινή αγορά.

Πως ακριβώς λειτουργεί το σύστημα; Οι Κεντρικές Τράπεζες, δανείζουν τις Bullion Banks με μεγάλες ποσότητες χρυσού και με χαμηλό σχετικά επιτόκιο (περί το 1%). Τον χρυσό αυτόν οι Bullion Banks (BB) τον διαθέτουν αμέσως στην αγορά με αποτέλεσμα την «καταστολή» των τιμών του μετάλλου. Με τα χρήματα που λαμβάνουν ως αντάλλαγμα από την πώληση, οι BB αγοράζουν Treasuries, δηλαδή ομόλογα του Αμερικάνικου Δημοσίου. Αυτό είναι το carry-trade του χρυσού. Δανείζομαι με 1% και δανείζω με 4-5%. Αυτή η πρακτική εφαρμόζεται από το 1990 σταθερά. Είναι μια μόνιμη πηγή κέρδους για τις απλές Τράπεζες και μια ιδιαίτερα «ωφέλιμη» πρακτική για τις Κεντρικές Τράπεζες.

Η εξίσωση έχει ως ακολούθως:

ελεγχόμενη τιμή του χρυσού ελεγχόμενος πληθωρισμός εμπιστοσύνη στο (χάρτινο) νόμισμα μεγάλη ζήτηση για κρατικά ομόλογα (και κρατικό δανεισμό…) χαμηλά επιτόκια ομολόγων χρηματιστηριακή "ευφορία" συνέχιση στην υπερπαραγωγή χρήματος «τι ωραία οικονομία που έχουμε, τι καλά που περνάμε».

Η πρακτική αυτή, φυσικά, δεν θα μπορούσε να υφίσταται αν υπήρχε ένα άλλο σύστημα από το Flat Currency, δηλαδή, αν ήταν ακόμα σε ισχύ μια συνθήκη σαν την Bretton-Woods (δηλαδή, ο κανόνας του χρυσού), αν οι Τράπεζες δεν είχαν μαζέψει τόσο χρυσό (τον περισσότερο από οποιαδήποτε άλλη οντότητα) και φυσικά, αν οι Κεντρικές Τράπεζες δεν είχαν το πάνω χέρι στην έκδοση και την κυκλοφορία του χρήματος. Μα πάνω απ’ όλα, αν οι Κεντρικές Τράπεζες, οι οποίες δεν λογοδοτούν σε κανένα και διέπονται από ασυλία (immunity) υποχρεώνονταν να ανακοινώνουν αυτές τις συναλλαγές. Το 2006 το ΔΝΤ, προσπάθησε να υποχρεώσει τις Τράπεζες να προβαίνουν σε ανακοινώσεις. Για την ακρίβεια τις «ενθάρρυνε». Σίιιιγουρα…

Η πρακτική αυτή έχει και τα εξής «εναλλακτικά» παρακλάδια:

Α. Gold Swaps (1). Δύο κεντρικές τράπεζες, ανταλλάσσουν μεταξύ τους αποθέματα χρυσού υπό την μορφή μίσθωσης ή δανείου. Εγώ έχω 10 εσύ 11, πάρε τα δικά μου 11 και εγώ τα δικά σου 10. Τι νόημα έχει αυτό; Ότι καθίσταται δυσχερής (δυσχερέστατος) ο έλεγχος των αποθεμάτων τους. Κοινώς, αν δεν μπορείς να τους πείσεις, μπέρδεψε τους. Αυτό λέγεται παραπλάνηση.

Gold Swaps (2). Δύο κεντρικές τράπεζες προβαίνουν σε μια ανταλλαγή χρυσού έναντι συναλλάγματος. Πάρε χρυσό, δώσε πχ δολάρια. Κατ’ αυτόν τον τρόπο μία κεντρική τράπεζα παρεμβαίνει σε μια αγορά συναλλάγματος και η άλλη στην αγορά του χρυσού (και φυσικά των Treasuries). Σε τι χρησιμεύουν αυτές οι πρακτικές; Στην χειραγώγηση των αγορών και στο γεγονός ότι σε κανένα ισολογισμό δεν φαίνεται καμία μεταβολή στα στοιχεία των αποθεμάτων καμίας από τις εμπλεκόμενες Κεντρικές Τράπεζες. Είναι μια καταπληκτική μέθοδος επέμβασης στις αγορές, χωρίς να χρειάζεται να δίνει λογαριασμό, κανένας. Τα αποθέματα «παραμένουν σταθερά». Αυτό λέγεται και διπλοεγγραφή. Ή κοινώς: λες πως έχεις κάτι που δεν έχεις ή δεν δηλώνεις κάτι που έχεις.

Β. Forward Hedging ή προπώληση χρυσού. Αυτό βασικά είναι στην σύλληψη του, μια υγιής διαδικασία. Ένας παραγωγός χρυσού (gold miner) προπωλεί την παραγωγή του στην αγορά (spot market). Τον χρυσό αυτό πρόκειται να τον εξάγει από την γη. Προκειμένου να καλύψει την ζήτηση και την φυσική παράδοση του μετάλλου, δανείζεται χρυσό από τις Κεντρικές Τράπεζες με την λογική ότι θα αποπληρώσει το δάνειο με την μελλοντική παραγωγή του. Στον θαυμάσιο όμως κόσμο μας, αυτά είναι άλλα λόγια να αγαπιόμαστε. Μια εταιρεία παραγωγής, δανείζεται (μέχρι και για μια 15ετία!) ποσότητες χρυσού που πρακτικά είναι αδύνατον να καλύψει από την μελλοντική παραγωγή της «υποστηριζόμενη» από μια κεντρική τράπεζα και μια Bullion Bank (ως μεσάζοντα). Στη συνέχεια, διοχετεύει αυτήν την τεράστια ποσότητα χρυσού στην αγορά προκειμένου να κρατήσει τις τιμές όσο το δυνατόν χαμηλότερα, ή να «καταπνίξει» ένα ράλι. Αυτό λέγεται χειραγώγηση.

Πάμε παρακάτω…

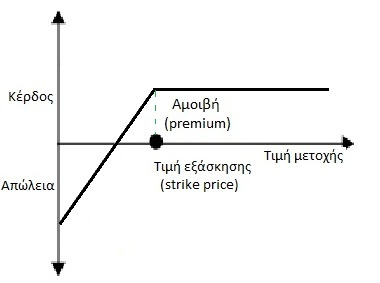

Διάφορες μορφές τζόγου στα χρηματιστήρια:

1. Ένα άλλο παιχνίδι που γίνεται στα χρηματιστήρια είναι ότι τζογάρουν πάνω σε χρέη ή δάνεια (πχ. τα «κόκκινα δάνεια» τα οποία πουλάνε τράπεζες σε διάφορα funds και αυτά με τη σειρά τους τα παίζουν στα χρηματιστήρια).

2. Μίας άλλης μορφής δανείων που παίζονται είναι τα ομόλογα (δηλαδή, πουλάει ένας οργανισμός μελλοντικό χρέος ώστε να πάρει άμεσα ρευστό).

3. Μίας άλλης μορφής τζόγου είναι να παίζει κάποιος, ή να το θέσουμε καλύτερα, να ποντάρει στα χρηματιστήρια πως ο δείκτης του χρηματιστηρίου θα ανέβει ή θα πέσει (κάτι σαν το κόκκινο-μαύρο σε μία ρουλέτα).

4. Ένα άλλο παιχνίδι που παίζεται στα χρηματιστήρια είναι το «πασάρισμα» των άχρηστων μετοχών στο μαλάκα της υπόθεσης με τη μορφή πακέτου μετοχών (bundle). Δηλαδή, σου πασάρω μία μετοχή «κράχτη» με κάμποσες άλλες άχρηστες μετοχές. Κοινός: αποφορτίζομαι τις τοξικές μετοχές και εσύ μένεις με τον μουντζούρη στο χέρι. Σε μία τέτοια «φιλοσοφία» παίχτηκε και δημιουργήθηκε η κρίση στην Αμερική το 2007-2008.

5. Σορτάρω (σορτάρισμα), δάνειο εκ του shorting της αγγλόφωνης χρηματιστηριακής ιδιολέκτου, που σημαίνει πως «επιδίδομαι στην χρηματιστηριακή πρακτική του short selling», δηλαδή της πώλησης μετοχών τις οποίες δεν έχω ακόμη στην κατοχή μου αλλά τις έχω ως δανεικές (με την προοπτική πως θα τις ξαναγοράσω όταν θα πέσει η αξία τους), το οποίο αν και έχει μεταφραστεί ως ανοικτή πώληση, παρόλο ταύτα χρησιμοποιείται αυτούσιο στον οικονομικό τύπο και τους ελληνικούς χρηματιστηριακούς κύκλους.

Για παράδειγμα: Η κρίση, που έμεινε γνωστή ως η κρίση των καταθέσεων και δανείων, έληξε επίσημα το 1995 και το Resolution Trust Corporation ενσωματώθηκε στον εγγυητικό μηχανισμό της Fed (Federal Deposit Insurance Corporation), που είχε δημιουργηθεί την εποχή της Μεγάλης Ύφεσης τη δεκαετία του '30, με στόχο τη ρύθμιση του τραπεζικού συστήματος και την προστασία των αποταμιευτών σε περιπτώσεις τραπεζικών πτωχεύσεων. Σε μια ακόμη δραματική εξέλιξη στο πλαίσιο της επιχείρησης σωτηρίας των διεθνών κεφαλαιαγορών, οι βρετανικές χρηματιστηριακές αρχές ανακοίνωσαν την απαγόρευση της πρακτικής των ανοιχτών πωλήσεων (short selling), δηλαδή της πώλησης μετοχών που δεν έχουν υπό την κατοχή τους οι επενδυτές, αλλά τις έχουν δανειστεί και η οποία θεωρείται ως μία από τις πηγές της πρόσφατης χρηματιστηριακής αστάθειας (βέβαια οι «μεγάλοι παίχτες» συνεχίζουν το έργο τους ακάθεκτοι).

6. Παίζοντας με την αξία κάθε νομίσματος: για παράδειγμα, υποθέτεις ότι ένα νόμισμα (πχ. ευρώ) θα ανέβει σε σχέση με ένα άλλο (πχ. λίρα Αγγλίας). Ας υποθέσουμε ότι αρχικά η ισοτιμία τους είναι 1 προς 1. Μετατρέπεις όλες τις λίρες σου σε ευρώ, πέφτει η λίρα και όταν φτάσει στο χαμηλότερο σημείο της, μετατρέπεις τα ευρώ σε λίρες. Καθώς η Αγγλική λίρα θα αρχίσει πάλι να ανεβαίνει τόσα περισσότερα κέρδη θα αποκομίσεις.

Τα παραπάνω είναι απλά μερικοί τρόποι του πως παίζονται τα χρηματιστήρια.

Όμως, ένα άλλο πράγμα που θα πρέπει να κατανοήσεις είναι: ένας από τους βασικούς ρόλους του χρήματος «κεφαλαίων».

Ένας βασικός ρόλος του χρήματος “κεφαλαίων” είναι η διαχείριση της παραγωγικής δυναμικής του χρόνου. Το χρήμα αποθηκεύει και αντιπροσωπεύει το παραχθέν παρελθόν, λειτουργεί το παρόν, και σπέρνει το μέλλον.

Όπως είναι λογικό η βάση του χρήματος είναι το ήδη εκδηλωμένο παρελθόν. Αυτή τη λογική ακολουθία αντιστρατεύεται η συνεχής παραγωγή πληθωριστικού χρήματος (QE) και το αναπόφευκτο αποτέλεσμά της ο υπερδανεισμός και η εκτόξευση του χρέους παγκοσμίως.

Βεβαίως θα αναρωτηθείς, γιατί να βασιζόμαστε κυρίως στην αποθηκευμένη παραγωγή του παρελθόντος και είναι μεμπτή η αύξηση της έκθεσής μας στο μέλλον; Το παρελθόν έχει ήδη μετρηθεί, ενώ ο χρονικός ορίζοντας του μέλλοντος είναι εκτενέστατος και οι παραγωγικές δυνατότητας μπορούν να λάβουν πολύ υψηλές τιμές.

Σωστά, αλλά το ζήτημα παίρνει πιο ορθολογικές διαστάσεις αν σταθμίσουμε την παραγωγή του παρελθόντος και του μέλλοντος με τις πιθανότητες απώλειάς τους. Ο πλούτος του παρελθόντος μπορεί να καταστραφεί, ενώ ο μελλοντικός μπορεί να μην παραχθεί ποτέ ή να παραχθεί με μεγάλη απόκλιση από τον προϋπολογισμένο. Μετά από αυτήν την στάθμιση οι αξίες αλλάζουν. Θεωρητικά η μεγαλύτερη αβεβαιότητα βρίσκεται στο μέλλον παρά στο παρελθόν.

Γενικά, ο άνθρωπος κάνει σχέδια και επενδύσεις αλλά όσο τα κέρδη που θα αποκομίσει από αυτές απομακρύνονται από το παρόν τόσο η αξία τους αποσβένεται.

Και ερχόμαστε στην ουσία.

Οι μέθοδοι προφύλαξης του παρελθόντος είναι αποδοτικότατες και αποτέλεσμα πολλών επιτυχημένων δοκιμών σε αμέτρητες περιπτώσεις καταστροφών.

Δηλαδή ο χρυσός (άντε πάλι ο χρυσός μπροστά μας…).

Έχει “ζήσει” τα πάντα. Έχει δει κράτη, αυτοκρατορίες ακόμη και ολόκληρους πολιτισμούς να γεννιόνται και να πεθαίνουν χωρίς να χάσει την αξία του.

Ως αποτέλεσμα, έχει πια γίνει ένα οικονομικό αξίωμα. Έχει αξία άνευ οικονομικών επιχειρημάτων.

Ο χρόνος και η φύση του ανθρώπου έχουν εμφυσήσει σ' αυτόν το πνεύμα της αξίας.

(Κατανοείς τώρα γιατί σου παίρνουν το χρυσό και γιατί η εκκλησία συνεχίζει να ζητάει συνήθως τα χρήματά της, πχ. από ενοίκια, σε χρυσές λίρες; )

Οι μετοχές και ο δανεισμός αντλούν την όποια αξία έχουν κυρίως από το μέλλον. Μας δίνουν τη δυνατότητα να καταναλώσουμε στο παρόν μελλοντική παραγωγή. Όσο περισσότερο στηρίζεται η παγκόσμια οικονομική βάση στο μέλλον τόσο πιο ασταθής είναι.

Αυτό είναι και το βασικό πρόβλημα με τον υπερδανεισμό. Η ελπίδα του μέλλοντος δεν αποτελεί σταθερή βάση πέρα από ορισμένες τιμές. Ποιες είναι αυτές οι τιμές; Και αυτό είναι ένα θέμα που ξεφεύγει της οικονομικής “επιστήμης” και αφορά την ευρύτερη κατάσταση της κοινωνίας.

Χαρακτηριστικό παράδειγμα μιας υπερβάλλουσας αστάθειας την οποία έχει προκαλέσει, σε βαθμό εθισμού, η εξάρτηση από το μέλλον είναι το καινοφανές φαινόμενο των e-coins (δηλαδή, ηλεκτρονικής μορφής νομίσματα, όπως τα κρυπτονομίσματα… θα επανέρθουμε σε αυτό το σημείο).

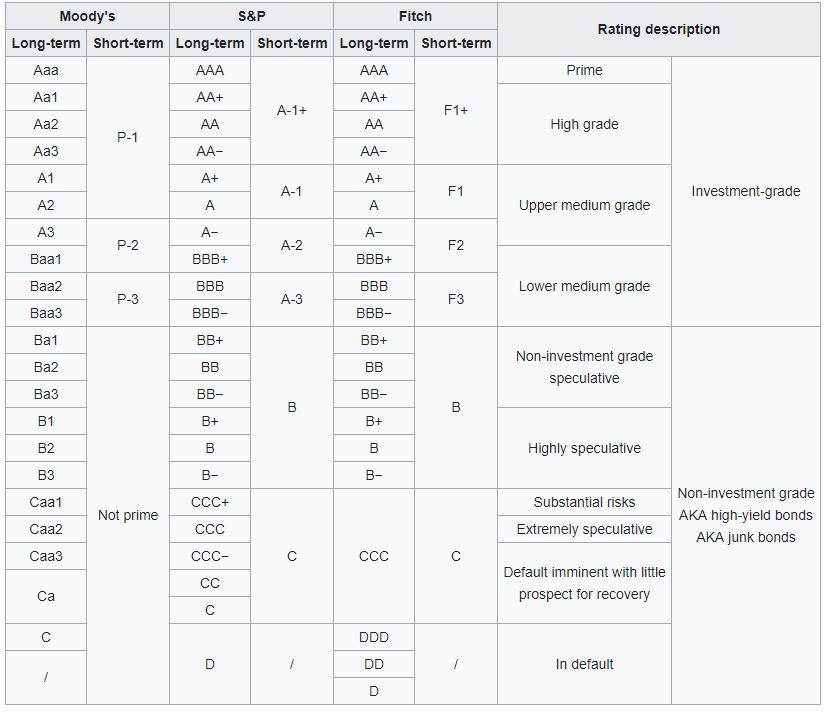

Οίκοι Αξιολόγησης:

Δεν γίνεται να κλείσουμε το θέμα του χρηματιστηρίου αν δεν κάνουμε αναφορά στους διάφορους οίκους αξιολόγησης και τους λεγόμενους insider traders (μην ανησυχείς αν δεν γνωρίζεις τον όρο μιας και παρακάτω θα σου το αποσαφηνίσουμε και τούτο)… δηλαδή, τα μέγιστα κοράκια!

Αν κοιτάξεις πέρα από την σοβαροφάνεια που σου πασάρουν, το ποιόν τους είναι το ακόλουθο: είναι λαμόγια του θανατά που εξυπηρετούν συγκεκριμένα συμφέροντα και τα αρπάζουν από όλες τις μπάντες… και αναλόγως, αλλοιώνουν τα αποτελέσματα των αξιολογήσεων τους (φαντάσου το κάτι σαν ορισμένες «έρευνες» που σου πασάρουν ανά διαστήματα οι φαρμακευτικές βιομηχανίες)!

Για να το καταλάβεις καλύτερα δες το ακόλουθο παράδειγμα: οι οίκοι αξιολόγησης της Αμερικής βαθμολογούν την αμερικάνικη οικονομία πάντοτε μεταξύ ΑΑΑ και ΑΑ+ (σε ποδοσφαιρικούς όρους σαν να είναι η FC Barcelona). Από την απέναντι πλευρά του Ειρηνικού, της δίνουν ΒΒΒ (σε ποδοσφαιρικούς όρους σαν να είναι μία σχετικά καλή ομάδα της Α’ Εθνικής του Ελληνικού Πρωταθλήματος). Τι διαφορά την πιάνεις, έτσι;

Και διερωτάται κανείς: οι διάφοροι «μεγάλοι και τρανοί» οίκοι αξιολόγησης, με τόσους «έμπειρους ειδικούς», να κάνουν τόσες αναλύσεις, πως στο καλό καταλήγουν σε τέτοιο χάσμα απόψεων – αξιολογήσεων;

Δες τον παρακάτω πίνακα αξιολογήσεων ώστε να κατανοήσεις τη διαφορά:

Έχε υπόψη σου πως δεν μιλάμε για την άποψη δύο διαφορετικών ατόμων (οπότε ναι, θα μπορούσε να υπάρχει τέτοια διάσταση) αλλά για ολόκληρες στρατιές αναλυτών!

Η απάντηση είναι απλή: αυτοί που τους πληρώνουν (από αυτούς που τα αρπάζουν δηλαδή), καθώς και πρόσθεσε στην εξίσωση πολιτικά συμφέροντα – αλισβερίσια, είναι αυτοί που καθορίζουν και τα αποτελέσματα των αξιολογήσεων!

Όμοια συμβαίνει και με τις αξιολογήσεις του εταιρικού κόσμου, του τραπεζικού κόσμου (δες πχ. την απόλυτη τραπεζική φούσκα την Deutsche Bank, όπου οι βαθμολογίες της παίζουν μεταξύ ΑΑΑ και ΒΑΑ2 – συμβουλέψου τον παραπάνω πίνακα;!!!) κτλ.

Insider trading:

Στην ουσία ο όρος αυτός αναφέρεται σε αγοραπωλησίες μεταξύ funds (πίσω από τα funds συνήθως βρίσκονται τράπεζες) ή φυσικών προσώπων οι οποίοι όμως έχουν πρόσβαση σε πληροφορίες στις οποίες το ευρύ κοινό δεν έχει πρόσβαση.

Για παράδειγμα, σε αυτή την κατηγορία ανήκουν υψηλά στελέχη εταιριών οι οποίοι έχουν πρόσβαση στα αληθινά οικονομικά στοιχεία της εταιρίας, στα εκκολαπτόμενα deals, στο αν υπάρχει μία επικείμενη εφεύρεση που θα ανέβαζε αστρονομικά την αξία της εταιρίας καθώς και προς τα πού πραγματικά βαδίζει η εταιρία γενικά. Τέτοιου τύπου πληροφορίες δίνουν στα στελέχη μία απίστευτη δύναμη, επιτρέποντας τους να πουλάνε ή να αγοράζουν τις μετοχές της εταιρίας τους αναλόγως με του τι πρόκειται να συμβεί.

Συνεχίζοντας το παραπάνω παράδειγμα, ώστε να το αντιληφθείς καλύτερα. Πες ότι η εταιρία έχει έτοιμη μία καινοτόμα εφεύρεση, ή ένα προϊόν, που μπορεί να «χτυπήσει» την αγορά. Προφανώς η αξία των μετοχών θα ανέβει. Συνεπώς, κολλάνε για λίγο το προϊόν, διαδίδουν ότι τα πράγματα ίσως να μην πάνε καλά και οι μετοχές πέφτουν – και ο κόσμος κοιτάει να τις «σουτάρει» πριν πέσει η αξία τους… η οποία βέβαια πέφτει (1. πρόσεξε τη λέξη κλειδί: ίσως, τους καλύπτει νομικά και 2. τέτοιες «πληροφορίες» μπορούν να διοχετευτούν προς τα έξω με διάφορους τρόπους). Οπότε, αγοράζουν τις μετοχές σε χαμηλές τιμές, βγάζουν το προϊόν και οι αξία των μετοχών πάει στα ύψη… κερδίζοντας από χιλιάδες έως δισεκατομμύρια (εξαρτάται από διάφορους παράγοντες).

Οπότε θα διερωτηθείς: δεν υπάρχουν νόμοι ώστε να προστατευτεί το κοινό;

Σαφώς υπάρχουν νόμοι που (ασχέτως στο πως στο παρουσιάζουν) ισχύουν… μόνο για το κοινό! Διότι όπως σου το έχουμε ξαναπεί, στο άρθρο μας, οι νόμοι πάντα ευνοούν τους ισχυρούς και τους παρέχουν τα απαραίτητα παράθυρα ώστε να την σκαπουλάρουν!

Για να σου το αποδείξουμε δες το παρακάτω γράφημα μίας έρευνας:

Αυτό που δείχνει η συγκεκριμένη έρευνα είναι δύο βασικά πράγματα:

1. Πως οι insiders κάνουν τις περισσότερες συναλλαγές τους, τους μήνες: Μάρτιο, Μάιο, Αύγουστο και Νοέμβριο.

2. Όσο πιο κάτω πέφτει το χρηματιστήριο τόσο περισσότεροι insiders κάνουν την εμφάνιση τους για τα αλισβερίσια τους.

Οι 3 Βίβλοι των Τραπεζών:

Κλείνοντας το θέμα με τον τραπεζικό τομέα, σου παρέχουμε 3 συνδέσμους οι οποίοι θα σε οδηγήσουν σε συγκεκριμένες ενότητες μέσα στο Φόρουμ μας.

Οπότε γεννιούνται τα εξής δυο ερωτήματα: γιατί να πας εκεί και τι θα βρεις;

Διότι εκεί θα βρεις 3 βιβλία (που μπορείς να μελετήσεις ελεύθερα) και απαρτίζουν: την βάση, την ουσία και ολόκληρο το (παγκόσμιο) τραπεζικό σύστημα… στο πως δουλεύει, πως πράττει, πως λειτουργεί το όλο σύστημα τους, οι επενδύσεις του, η φιλοσοφία και η έμπρακτη εφαρμογή των δανείων κτλ.

Στην ουσία τα πάντα όλα!

Όλα τα μεγαλοστελέχη του παγκόσμιου τραπεζικού συστήματος θεωρούν αυτά τα τρία βιβλία… την ιερή τραπεζική βίβλο τους.

Συνεπώς, είτε σκοπεύεις να κάνεις καριέρα σαν τραπεζίτης ή απλά σε ενδιαφέρει να μάθεις πως «παίζει» το σύστημα, αυτά τα 3 βιβλία χρειάζεσαι και μόνο αυτά.

Οι Τρεις Βίβλοι του Τραπεζικού Συστήματος:

"Βίβλος 1"

"Βίβλος 2"

"Βίβλος 3"

Επίσης, και όσον αφορά Το Διεθνές Νομισματικό Σύστημα, και του τι ισχύει, μπορείς να το διαβάσεις εδώ:

"Το Διεθνές Νομισματικό Σύστημα"

Τέλος του 2ου Μέρους… Πήγαινε στο 3ο μέρος του άρθρου μας για τη συνέχεια…

Πήγαινε: στην Αρχή της Σελίδας

ΠΗΓΑΙΝΕ ΑΠΕΥΘΕΙΑΣ ΣΤΙΣ ΑΚΟΛΟΥΘΕΣ ΕΝΟΤΗΤΕΣ:

ΒΙΝΤΕΟ ΠΟΥ ΣΕ ΒΑΖΟΥΝ ΣΕ ΣΚΕΨΗ…

ΔΙΑΒΑΣΕ ΕΠΙΣΗΣ: Η ΠΡΑΓΜΑΤΙΚΗ ΜΟΡΦΗ ΤΗΣ ΣΗΜΕΡΙΝΗΣ (ΠΑΓΚΟΣΜΙΑΣ) ΟΙΚΟΝΟΜΙΑΣ ΜΑΣ (ΜΕΡΟΣ 1)!

ΔΙΑΒΑΣΕ ΕΠΙΣΗΣ: Η ΠΡΑΓΜΑΤΙΚΗ ΜΟΡΦΗ ΤΗΣ ΣΗΜΕΡΙΝΗΣ (ΠΑΓΚΟΣΜΙΑΣ) ΟΙΚΟΝΟΜΙΑΣ ΜΑΣ (ΜΕΡΟΣ 3)!

ΠΗΓΑΙΝΕ ΠΙΣΩ ΣΤΗΝ: "ΨΑΓΜΕΝΗ ΑΡΘΡΟΓΡΑΦΙΑ"